أهمية تسديد القروض وكيفية تنفيذها

تسديد القروض يعد من الأمور الأساسية لتعزيز الصحة المالية للأفراد، حيث أنه يؤثر بشكل مباشر على السجل الائتماني. السجل الائتماني هو السجل الذي يعكس قدرة الفرد على إدارة الديون والالتزامات المالية، ويؤثر بصورة كبيرة على إمكانية حصول الشخص على تمويل جديد أو قروض مستقبلية. من غير شك، فإن التأخير في سداد القروض أو الفشل في تسديدها يؤثر سلباً على السجل الائتماني، مما قد يقود إلى ارتفاع معدلات الفائدة أو رفض القرض في المستقبل.

لذلك، من الضروري أن يقوم الأفراد بوضع استراتيجيات فعالة لتسديد القروض. إحدى الاستراتيجيات الناجحة تشمل وضع خطة دفع مخصصة تتناسب مع ميزانية الفرد ومصادر دخله. يمكن أن يتم ذلك من خلال تقييم النفقات الشهرية وتحديد المبلغ الذي يمكن تخصيصه لمدفوعات القروض. يشجع المتخصصون في المجال المالي على تخصيص جزء من أي زيادة في الدخل، مثل المكافآت أو الأعمال الجانبية، لتسديد القروض بشكل أسرع.

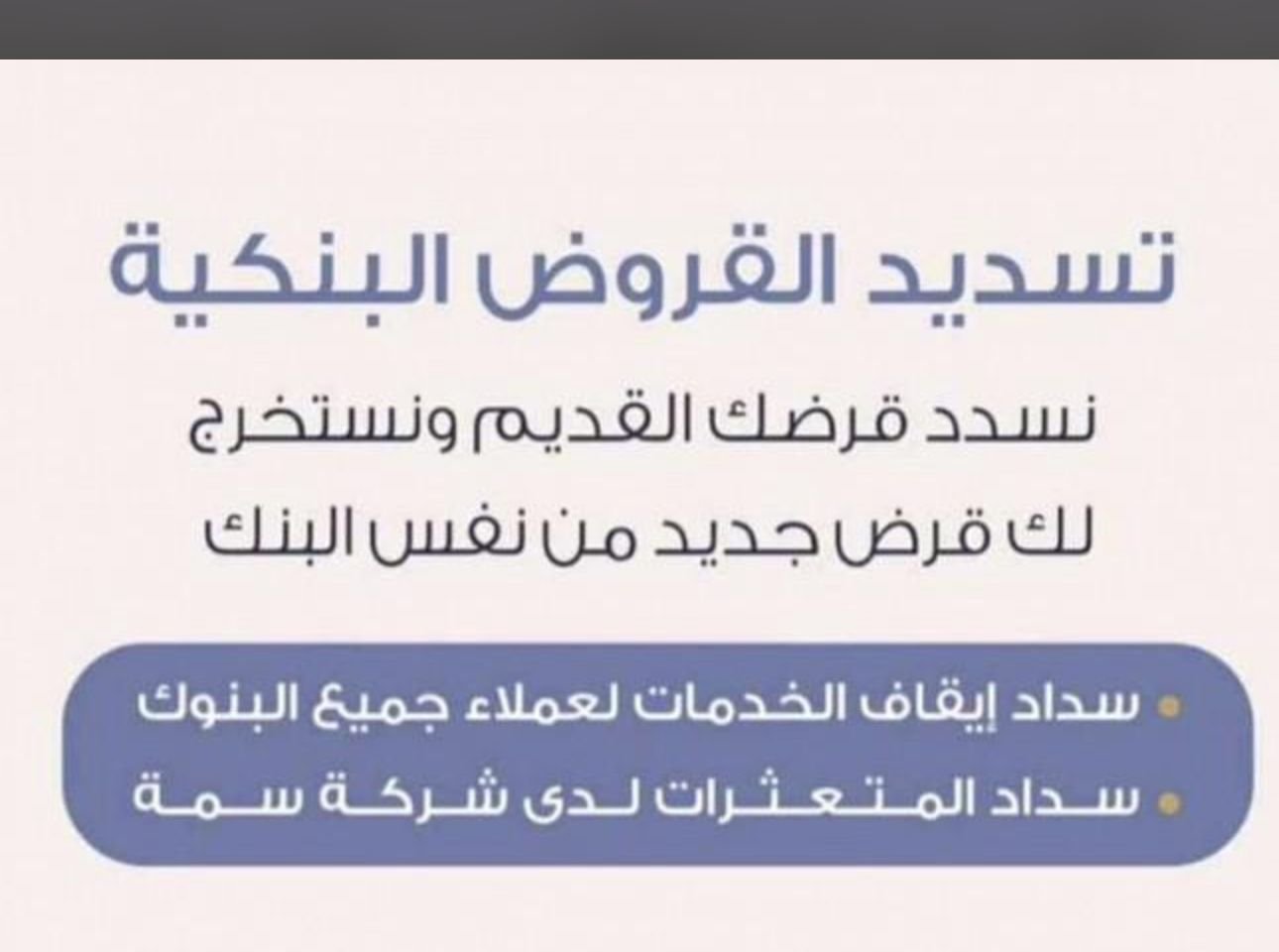

علاوة على ذلك، يمكن للأفراد التفكير في دمج القروض أو إعادة تمويلها من خلال الحصول على قروض بشروط أفضل. هذا يجعل من الممكن تقليل إجمالي المدفوعات الشهرية ويخفف العبء المالي على الفرد. لتحقيق ذلك، ينبغي الأخذ في الاعتبار العوامل مثل معدل الفائدة الحالي والتكاليف المرتبطة بإعادة التمويل.

بتنفيذ هذه الاستراتيجيات، يمكن للأفراد تسديد قروضهم بفعالية، مما يؤدي إلى تحسين وضعهم المالي ومنع الوقوع في مشاكل مالية لاحقاً. استثمار الوقت والجهد في تسديد القروض سيكون له عائد إيجابي على المدى الطويل من حيث الاستقرار المالي.

طرق استخراج التمويل الجديد من البنوك والشركات

تُعتبر خطوات استخراج التمويل الجديد من البنوك والشركات ضرورية لتلبية احتياجات الأفراد والشركات. هناك مجموعة من الإجراءات والمستندات المطلوبة لضمان الموافقة على طلب القرض. لبدء العملية، يجب على المتقدمين إعداد مستندات أساسية تشمل الهوية الشخصية، إثبات الدخل، وكشف حساب بنكي لعدة أشهر. من المهم أن تكون هذه الوثائق دقيقة ومحدثة، حيث تساعد في إظهار الجدوى المالية للمتقدم في الحصول على القرض.

عند التقدم بطلب التمويل، يجب مراعاة الشروط المطلوبة، والتي قد تتضمن تاريخ الائتمان الجيد، الاستقرار الوظيفي، وكشف عن أي ديون سابقة. البنوك والشركات تُقيم هذه العوامل بعناية قبل اتخاذ قرار بشأن القرض. لذلك، يُنصح المتقدمون بتحسين تاريخهم الائتماني من خلال سداد أي ديون قائمة قبل التقديم. كما أن تقديم معلومات دقيقة وشفافة يعزز من فرص الحصول على التمويل.

هناك أيضًا مجموعة من النصائح التي يمكن أن تساعد في تحسين فرص الموافقة على الطلبات. من المهم مراجعة مختلف خيارات القروض المتاحة، مثل القروض الضمانية أو الغير ضامنة، واختيار الخيار الذي يتناسب مع احتياجاتك المالية. بالإضافة إلى ذلك، يمكن استخدام نموذج التقديم على الإنترنت للحصول على تقدير سريع لمعدلات الفائدة والمتطلبات.

في حالة رفض الطلبات من البنوك، يمكن النظر في الخيارات البديلة. هناك مؤسسات صغيرة تقدم حلول تمويلية مرنة، مثل القروض الشخصية أو القروض التجهيزية. هذه الخيارات قد تكون أقل تعقيدًا من إجراءات البنوك التقليدية وتساعد في تلبية الاحتياجات المالية بشكل أسرع.

اترك تعليقاً